Welche Vorteile hat die Rürup-Rente?

Steuervorteile

Die eingezahlten Beiträge werden vom Finanzamt berücksichtigt. Besonders Gutverdiener können damit ihre Steuerlast erheblich senken, während sie für das Alter sparen.

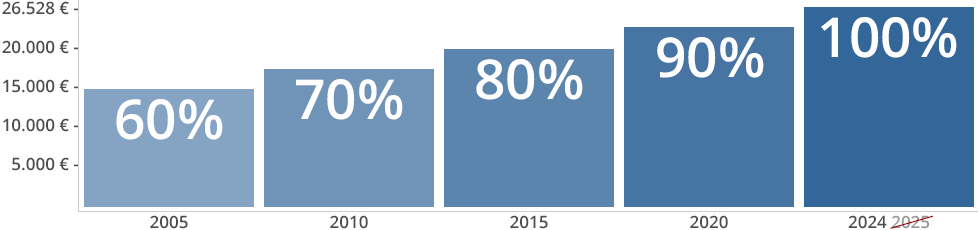

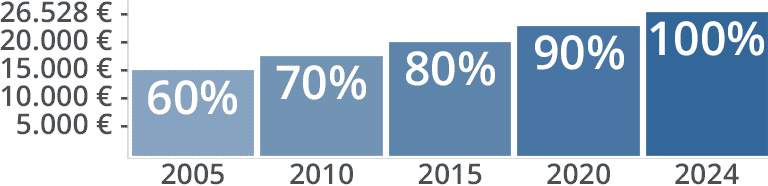

Steigende Förderhöhe

Bis zum Jahr 2025 steigt die Förderhöhe jährlich um 2 Prozent, sodass schließlich 100 Prozent der eingezahlten Beiträge vom Finanzamt als Sonderausgaben berücksichtigt werden.

Im Jahr 2023 wurde der bisher ab dem Jahr 2025 vorgesehene vollständige Sonderausgabenabzug (100%) vorgezogen.

Sicherheit

Das angesparte Kapital ist vor Pfändung und Insolvenz geschützt und wird auch beim Bürgergeld-Antrag nicht angerechnet.

Flexibilität

Versicherte können jederzeit die Beiträge ändern und zusätzliche Sonderzahlungen vornehmen.

Kein Mindestbeitrag

Es gibt keinen monatlichen oder jährlichen Mindestbeitrag, der eingezahlt werden muss.

Lebenslange Rente

Unabhängig davon, wie lange sie leben, erhalten Versicherte eine lebenslange Rente.

Welche Nachteile hat die Rürup-Rente?

Vererbbarkeit ist begrenzt

Das angesparte Kapital kann nicht vererbt werden. Allerdings besteht die Möglichkeit, eine Hinterbliebenenrente zu vereinbaren.

Versteuerte Rente

Die ausgezahlte Rente muss im Alter nach dem persönlichen Steuersatz versteuert werden.

Keine Einmalzahlung

Eine einmalige Kapitalauszahlung ist nicht möglich. Die Rürup-Rente wird lediglich in monatlichen Rentenbezügen ausgezahlt.

Keine vorzeitige Auszahlung

Versicherte haben erst Anspruch auf ihre Rente, wenn sie mindestens 62 Jahre alt sind.

Keine Kündigung

Der Vertrag kann nicht gekündigt werden, er lässt sich höchstens beitragsfrei stellen.

Begrenzte Wechseloptionen

Anbieter können den Wechsel verweigern. Bisher gibt es dazu keine gesetzlichen Vorschriften. Deshalb sind die Möglichkeiten von Anbieter zu Anbieter unterschiedlich.

Keine Beitragsgarantie

Um das Geld renditereich anlegen zu können, geben manche Anbieter keine Garantie, dass ihre Kunden alle eingezahlten Beiträge als Rente ausgezahlt bekommen. Eine professionelle Beratung ist deshalb wichtig, um keinen Vertrag mit Stolperfallen abzuschließen.